この論点については専門書などで明文化されているものが少なく条文が難解なのですが、私としての考え方をまとめましたので興味があれば読んでみて下さい。

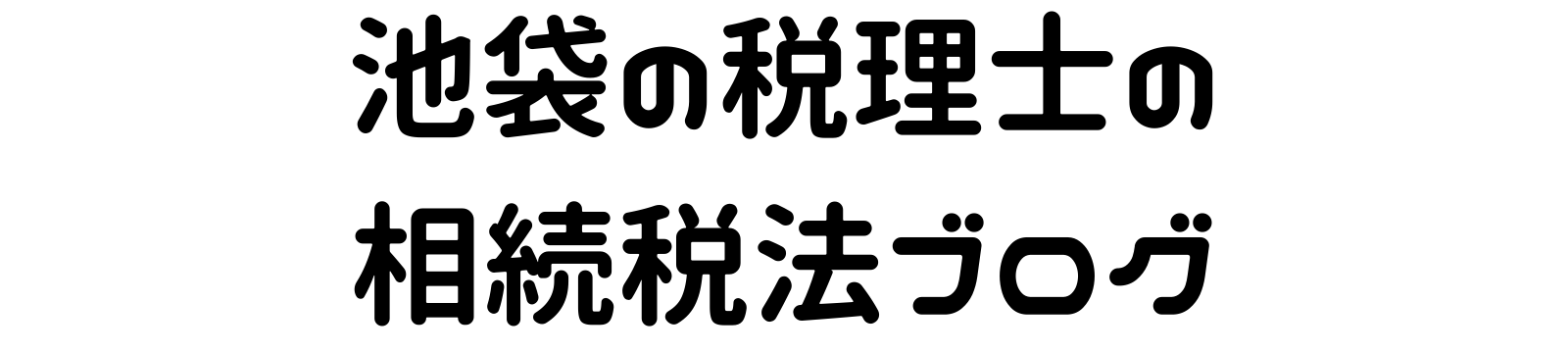

[1] 期限内申告書の提出期限において特例対象宅地等A分割、特例対象宅地等B未分割の場合

特例対象宅地等Aについては期限内申告書の提出期限において適用を選択することで、小規模宅地等の特例が適用されることとなります。(措法69条の4①④)

その選択ができなれば、小規模宅地等の特例は適用されないこととなります。

また、特例対象宅地等Bについては限度面積に余りがあれば、その分割されたことを知った日の翌日から4カ月以内に更正の請求書を提出することで小規模宅地等の特例が適用されることとなります。(措法69条の4④➄、相続税法第32条)

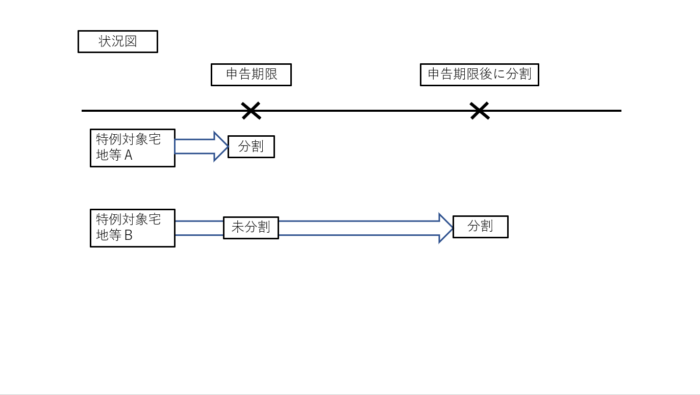

[2] 期限内申告書の提出期限において特定計画山林X分割、特定計画山林Y未分割の場合

特定計画山林Xについては期限内申告書の提出期限において適用を選択することで、特定計画山林の特例が適用されることとなります。(措法69条の5①⑦)

その選択ができなれば、特定計画山林の特例は適用されないこととなります。

また、特定計画山林Yついてはその分割されたことを知った日の翌日から4カ月以内に更正の請求書等を提出することで特定計画山林の特例が適用されることとなります。(措法69条の5③⑥、相続税法第32条)

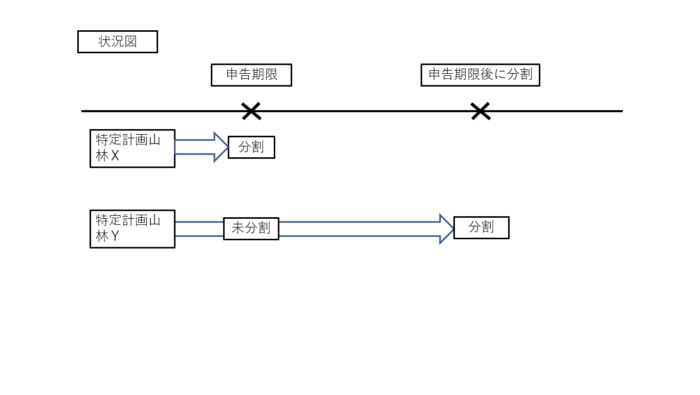

[3] 期限内申告書の提出期限において特例対象宅地等B未分割、特定計画山林X分割

⑴ 期限内申告書の提出期限において特定計画山林Xについて特定計画山林の特例を選択する場合

特定計画山林Xについては期限内申告書の提出期限において適用を選択することで、特定計画山林の特例が適用されることとなります。(措法69条の5①⑦)

特例対象宅地等Bについては重複適用が認められないため、小規模宅地等の特例は適用されないこととなります。(措法69条の4④)

⑵ 期限内申告書の提出期限において特定計画山林Xについて特定計画山林の特例の選択を留保する場合

特例対象宅地等Bが分割されたことを知った日の翌日から4カ月以内に更正の請求書等を提出することで特例対象宅地等B、特定計画山林Xのいずれか、または、いずれにおいてもその特例は適用されることとなります。(有利判定を行い限度面積・選択宅地等面積の範囲内)

(措法69条の4④➄、措法69条の5③⑥、措令42条の2の2⑩、相続税法第32条)

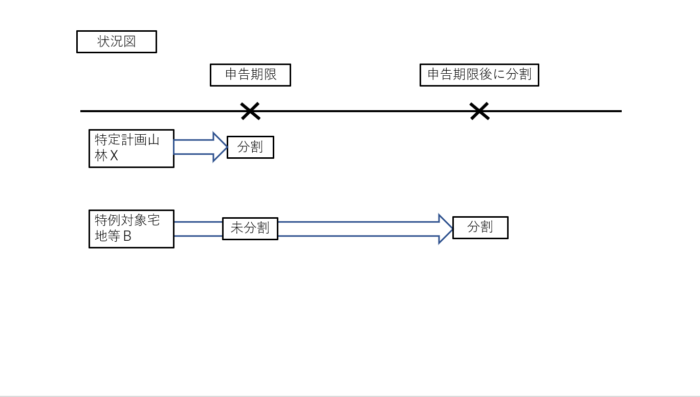

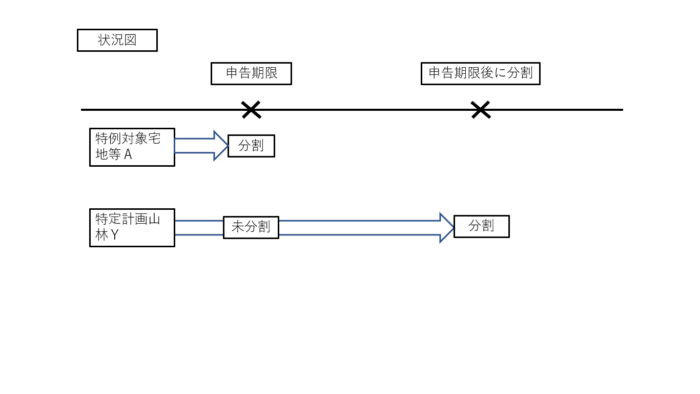

[4] 期限内申告書の提出期限において特例対象宅地等A分割、特定計画山林Y未分割の場合

⑴ 期限内申告書の提出期限において特例対象宅地等Aについて小規模宅地等の特例を選択する場合

特例対象宅地等Aについては期限内申告書の提出期限において適用を選択することで、小規模宅地等の特例が適用されることとなります。(措法69条の4①④)

また、特定計画山林Yについては次の選択肢があります。

① 選択宅地等面積に余りがない場合

特定計画山林Yについては特定計画山林の特例は適用されないこととなります。

② 選択宅地等面積に余りがある場合

分割されたことを知った日の翌日から4カ月以内に更正の請求書等を提出することで特定計画山林の特例が適用されることとなります。

(措法69条の5③⑥、相続税法第32条)

⑵ 期限内申告書の提出期限において特例対象宅地等Aについて、小規模宅地等の特例の選択を留保する場合

特定計画山林Yが分割されたことを知った日の翌日から4カ月以内に更正の請求書等を提出することで特例対象宅地等A、特定計画山林Yのいずれか、または、いずれにおいてもその特例が適用されることとなります。(有利判定を行い限度面積・選択宅地等面積の範囲内で)(措法69条の4④➄、措令42条の2㉔、措法69条の5③⑥、相続税法第32条)

参考書籍

・松本好正(2015)『相続税法特有の更正の請求の実務: 相続税法第32条の規定についてご存知ですか?』大蔵財務協会

・笹岡宏保(2021) 『令和3年7月改訂 詳解 小規模宅地等の課税特例の実務 重要項目の整理と理解』清文社